固定資産税のよくある質問

- 固定資産の評価替えとは何ですか

- 地価の下落によって土地の評価額が下がっているのに、税額が上がるのはどうしてですか

- 私(A)は、令和2年10月に土地を買主(Bさん)と売買契約を締結し、令和3年2月に所有権移転登記を済ませました。令和3年度の当該土地の固定資産税は誰に課税されますか?

- 農地転用許可を受けた土地(畑)の税金が上がりました。また、今でも作物を栽培しているのですが、現況課税ではないのですか?

- 家屋を取り壊したら土地の税金が上がりましたが、どうしてですか?

- 私は4年前に住宅を新築しましたが、今年度分から税額が急に高くなっていますがどうしてですか?

- 昭和38年に建築された家屋がありますが、家屋が年々老朽化していくのに評価額が下がらないのはどうしてですか?

- 都市計画税とはどのようなものですか?

- 土地や建物などにかかる税金には、どのようなものがありますか?

- 償却資産とはどのようなものですか?

- わが社で使っている償却資産は創業当初からのもので、耐用年数が過ぎ、減価償却が終わっています。減価償却が終わった資産は除去(消去)してもいいですか?

- 私の使用している資産はリース会社から借用しているものなのですが、そういったリース資産も課税の対象になるのですか?

固定資産の評価替えとは何ですか

固定資産税は、固定資産の価格、すなわち「適正な時価」を課税標準として課税されるものです。ですから、本来であれば毎年度評価替えを行い、これによって得られる「適正な時価」をもとに課税を行うことが納税者間における税負担の公平に資することになりますが、膨大な量の土地、家屋について毎年度評価を見直すことは、実務的には事実上不可能であることや、課税事務の簡素化を図り徴税コストを最小に抑える必要もあること等から、土地と家屋については原則として3年間評価を据え置く制度、すなわち、3年毎に評価額を見直す制度がとられています。

この意味から、評価替えは、この間における資産価格の変動に対応し、評価額を適正な均衡のとれた価格に見直す作業であるといえます。

なお、土地の価格については、基準年度(評価替え年度)以外の第2年度、第3年度において地価の下落があり、価格を据え置くことがて適当でないときは、簡易な方法により、評価を修正できることとなっています。

地価の下落によって土地の評価額が下がっているのに、税額が上がるのはどうしてですか

固定資産税の評価は、基本的に3年に1度の評価替えで見直され、その価格(=評価額)は課税標準額(税額の基になる額)と同額となるのが基本です。

ところが、平成6年の評価替えにおいて、「地価公示価格の7割を目途とする」旨の自治省(現在の総務省)通達により、これまでの地価公示価格の2、3割程度の評価から、全国一律に地価公示価格の7割程度にすることになったため、前年度に比べ評価額が急上昇することとなりました。

このとき、税負担が急増しないように、課税標準額を徐々に上げていき、段階的に評価額に近づけていこうという措置がとられました。この仕組みを負担調整措置といいます。この結果、評価額と課税標準額との間に大きな開きが生じることになりました。

その後、地価の下落が続き、地域によっては下落状況にばらつきができてしまい、当該年度評価額に対する前年度の課税標準額の割合(=負担水準)にもばらつきがでてきてしまいました。平成9年度以降は、税負担の公平の観点(同じ評価額であっても、実際の税額が異なる等)から、負担水準によって、その年の課税標準額を決める仕組みになりました。

具体的には、負担水準の高い土地については税負担を引き下げるか措置をする一方、低い土地についてはなだらかに税負担を引き上げるという仕組みになっています。

したがって、地価の動向に関係なくすべての土地の税額が上がっているわけではなく、税額があがっているのは、地価が上昇している場合を除けば、負担水準の低い土地に限られています。

このように現在は税負担の公平を図るため、税負担のばらつきを是正している過程にあることから、地価が下落し評価額が下がっても、税額があがる場合も生じてくるわけです。

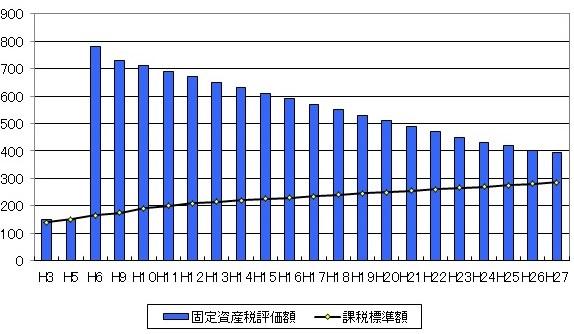

土地の評価額と課税標準額の関係 (イメージ図)

私(A)は、令和2年10月に土地を買主(Bさん)と売買契約を締結し、令和3年2月に所有権移転登記を済ませました。令和3年度の当該土地の固定資産税は誰に課税されますか?

令和3年度の固定資産税はAさんに課税されます。

地方税法の規定により、土地については賦課期日(毎年1月1日)現在の登記簿に所有者として登記されている人に対し当該年度分の固定資産税を課税することになっています。

なお、土地や家屋を売買した場合その年度の固定資産税を誰が支払うかは私法上の問題であり、誰がどのような割合で負担するかということなどは契約の際に売買当事者間で決められるのが一般的です。

農地転用許可を受けた土地(畑)の税金が上がりました。また、今でも作物を栽培しているのですが、現況課税ではないのですか?

農地転用許可がなされた土地については、宅地等としての潜在的価値を有しており、売買価額も宅地等に準じた水準にあると考えられますので、売買等において制限があるその他の一般の農地との均衡上、農地としてではなく、宅地として課税する必要があります。

しかし、農地を一般の宅地にするには、さらに造成をして土地を整地し直す必要があります。そこで、宅地としての評価額から造成費相当額を控除して評価します。このような土地を宅地等介在農地と呼びます。

家屋を取り壊したら土地の税金が上がりましたが、どうしてですか?

専用住宅や共同住宅のように専らまたは一部を居住の用に供する家屋が建っている土地については、住宅用地の特例(課税標準額を200平方メートルまでは6分の1に、200平方メートルを超え住宅床面積の10倍までは3分の1に軽減する。)があります。この特例を受けている土地の上に建っている住宅を取り壊した場合、その特例がなくなるために土地の税金が上がることになります。

また、店舗や事務所の用に供されている土地には特例がないため、家屋を取り壊しても土地の税額は変わりません。

なお、年の途中で家屋を取り壊されても、1月1日(賦課期日)の時点で家屋を所有していれば当該年度は課税されます。

私は4年前に住宅を新築しましたが、今年度分から税額が急に高くなっていますがどうしてですか?

新築の住宅に対しては、一定の要件にあたるときは、新たに固定資産税が課税されることとなった年度から3年度分に限り、床面積120平方メートル分の税額が2分の1に減額されます。

例えば令和2年中に新築した場合は、令和3・4・5年度分について税額が2分の1に減額されます。

また、3階建以上の中高層耐火住宅等については、一定の要件にあたるときは、新たに固定資産税が課税されることとなった年度から5年度分に限り、税額が2分の1に減額されます。

したがって今回の場合は、減額適用期間が終了したことにより、今年度より本来の税額になったためです。

昭和38年に建築された家屋がありますが、家屋が年々老朽化していくのに評価額が下がらないのはどうしてですか?

家屋の評価額は、評価の対象となった家屋と同一のものを評価替えの時点においてその場所に新築するものとした場合に必要とされる建築費に、家屋の建築後の年数の経過によって生ずる損耗の状況による減価等をあらわした経年減点補正率を乗じて求められます。

ただし、その価額が前年度の価額を超える場合は、通常前年度の価額に据え置かれます。

家屋の建築費は、平成5年頃からそれまで続いていた上昇傾向が沈静化し、以後は建築資材等が下落傾向を示しています。

このようなことから、比較的建築年次の新しい家屋については、評価替えごとにその価額が下落しています。

一方、建築年次の古い家屋については、過去に建築費の上昇が続く中、評価額が据え置かれていたこともあって、近年の建築資材価格等の下落を加味した評価額であっても、以前から据え置かれている価格を下回るまでにはいたらず、評価額が下がらないといったことがあります。詳しくは家屋担当までご連絡ください。

都市計画税とはどのようなものですか?

都市計画税は都市計画事業または土地区画整理事業に要する費用にあてるために、目的税として課税されるものです。

都市計画事業とは

「都市計画施設」の整備に関する事業及び市街地開発事業をいいます。

都市計画施設とは、次に掲げる施設です。

- 交通施設(道路、駐車場等)

- 公共空地(公園、緑地、広場等)

- 上下水道、電気・ガス供給施設、汚物処理場等

課税の対象となる資産

市街化区域内に所在する土地及び家屋です。

税額の計算方法

課税標準額×0.3%

課税標準額

土地

- 住宅用地に係る課税標準額の特例措置が講じられています。

- 小規模住宅用地(200平方メートル以下の住宅用地):価格の3分の1

- その他の住宅用地(上記以外の住宅用地):価格の3分の2

- 固定資産税と同様の負担水準に応じてなだらかな税負担の調整措置を講じています。

家屋

固定資産税の課税標準となるべき価格

免税点

固定資産税について免税点未満のものは、都市計画税はかかりません。

納税の方法

固定資産税とあわせて納めていただくことになっています。

土地や建物などにかかる税金には、どのようなものがありますか?

土地や家屋などにかかる税金には、次のようなものがあります。

| 取得したとき(国) |

|

|---|---|

| 取得したとき(県) | 不動産取得税(土地または家屋を取得した時) |

| 持っているとき(市) |

|

| 貸したとき(国) | 不動産所得に所得税 |

| 貸したとき(県) | 不動産所得に住民税 |

| 貸したとき(市) | 不動産所得に住民税 |

| 売ったとき(国) | 譲渡所得に所得税、売買契約書に印紙税 |

| 売ったとき(県) | 譲渡所得に住民税 |

| 売ったとき(市) | 譲渡所得に住民税 |

償却資産とはどのようなものですか?

会社や個人で事業をされている方が、その事業のために用いる、構築物、機械・装置、車輛、器具を償却資産といい、土地・家屋と同じように固定資産税が課税されます。ただし、鉱業権・特許権などの無形固定資産、自動車税の対象となっている自動車などは課税対象にはなりません。

主な償却資産について、いくつかの職種別に例を挙げると次のようになります。

(注意)この表は資産の一例です。

| 事業の種類 | 主な償却資産 |

|---|---|

| 事務系 | 事務机、椅子、応接セット、キャビネット、ロッカー、ファクス、エアコン、金庫、パソコン、コピー機、舗装路面等 |

| 飲食業 | 看板、テーブル、椅子、厨房設備、冷蔵庫、空調設備等 |

| 理・美容業 | 理・美容椅子、洗面設備、サインポール、消毒殺菌器等 |

| 小売業 | 冷蔵ストッカー、陳列棚、レジスター、自動販売機等 |

| 病院 | レントゲン機器、調剤機器、ファイバースコープ、手術機器等 |

| 鉄工業 | 受変電設備、旋盤、ボール盤、フライス盤、コンプレッサー等 |

| 繊維業 | 撚糸機、仮撚り機、織物機、染色機等 |

わが社で使っている償却資産は創業当初からのもので、耐用年数が過ぎ、減価償却が終わっています。減価償却が終わった資産は除去(消去)してもいいですか?

耐用年数が過ぎて減価償却が終わった資産であっても残存価額(取得価額の5%)が残ります。

その資産が事業のために使う状態にある限り申告が必要となります。

私の使用している資産はリース会社から借用しているものなのですが、そういったリース資産も課税の対象になるのですか?

原則としてリース会社が所有者となりますので、納税義務者はリース会社になります。

賃貸借期間終了後に無償譲渡などの契約がある場合は、貸主と借主の共有物とみなし、原則として借主が申告してください。

お問い合わせ

- 資産税土地グループ

電話:0761-24-8031 - 資産税家屋・償却グループ

電話:0761-24-8032

電話:0761-24-8163

この記事に関するお問い合わせ先

税務課

〒923-8650

石川県小松市小馬出町91番地

税総合窓口 電話番号: 0761-24-8029 ファクス:0761-23-2446

市民税 電話番号: 0761-24-8030 ファクス:0761-23-2446

資産税土地 電話番号: 0761-24-8031 ファクス:0761-23-2446

資産税家屋・償却 電話番号: 0761-24-8032 ファクス:0761-23-2446

電話番号: 0761-24-8163 ファクス:0761-23-2446

お問い合わせはこちらから

更新日:2023年12月01日